Błędy w deklaracji podatkowej złożonej przez internet

Przesłanie wypełnionego druku e-deklaracji do urzędu skarbowego powodować może jego odrzucenie z podaniem przyczyny błędu. W miejsce numeru komunikatu 200 – przetwarzanie zakończone poprawnie, podatnik otrzyma zatem inne oznaczenie wskazujące na rodzaj błędu sporządzanej deklaracji.

| 100 | Błędny komunikat SOAP |

| 101 | Proszę o ponowne przesłanie dokumentu |

| 102 | Proszę o ponowne przesłanie żądania UPO |

| 200 | Przetwarzanie dokumentu zakończone poprawnie |

| 300 | Brak dokumentu |

| 301 | Dokument w trakcie przetwarzania |

| 302 | Dokument wstępnie przetworzony |

| 303 | Dokument w trakcie weryfikacji podpisu |

| 400 | Przetwarzanie dokumentu zakończone błędem |

| 401 | Dokument niezgodny ze schematem xsd |

| 408 | Dokument zawiera błędy uniemożliwiające jego przetworzenie |

| 409 | Dokument zawiera niewłaściwą ilość i/lub rodzaj elementów |

| 410 | Złożony dokument (zeznanie) bez podpisu nie może być korektą |

| 411 | W systemie jest już złożony dokument (zeznanie) z takim numerem NIP |

| 412 | Weryfikacja negatywna - niezgodność danych informacyjnych |

| 413 | Dokument z certyfikatem bez wymaganych atrybutów |

| 414 | Weryfikacja negatywna - błąd danych identyfikacyjnych |

| 415 | Zawartość załącznika niezgodna z deklarowaną listą plików |

| 416 | Dla tego typu deklaracji załącznik binarny nie jest dozwolony |

| 417 | Wniosek VAT-REF wymaga przynajmniej jednej z pozycji: VATRefundApplication lub ProRataRateAdjustment |

| 418 | Dla złożonej deklaracji wymagane jest użycie podpisu kwalifikowanego |

W powyższych przypadkach rodzi się pytanie o przyczynę i metodę wyeliminowania błędu

100 - Błędny komunikat SOAP - deklaracja nie została wysłana

Usługi Web Services (w tym serwis e-Deklaracje) wykorzystują protokół wywoływania zdalnego dostępu do obiektów SOAP (Simple Object Access Protocol). Ten status wysyłki świadczy o wysłaniu do serwisu e-Deklaracje komunikatu niezgodnego ze standardem. Może to być winą programu, za pomocą którego próbuje się sporządzić deklarację.

101, 102 – Proszę o ponowne przesłanie żądania UPO

Deklaracja nie została wysłana, trzeba ponownie ją wysłać. Kliknij w programie w oknie wysyłki e-deklaracji 2/2 ponownie przycisk "wyślij"

200 - Przetwarzanie dokumentu zakończone poprawnie, pobierz UPO

Dokument został przyjęty przez system e-Deklaracje i zostanie przekazany do Urzędu Skarbowego wskazanego w tym dokumencie. Weryfikacja dokumentu nie wykazała błędów. Dla dokumentu zostało wystawione Urzędowe Poświadczenie Odbioru (UPO). Oznacza to, że deklaracja trafiła do urzędu i proces poi uzyskaniu UPO przebiegł poprawnie.

300 - Brak dokumentu

W systemie e-Deklaracje nie został zarejestrowany dokument wskazany w przesłanym żądaniu (z podanym numerem referencyjnym). Deklaracja nie została wysłana. Należy ponowić wysyłkę.

301 - Dokument w trakcie przetwarzania, sprawdź wynik następnej weryfikacji dokumentu.

Dokument został zapisany w systemie e-Deklaracje i oczekuje na weryfikację formalną. Oznacza to, że należy zaczekać, ze względu na ilość dokumentów trafiających do urzędu w formie elektronicznej zdarza się bowiem, że trzeba zaczekać w „kolejce” na weryfikację dokumentu. W takim przypadku nie trzeba nic robić, jedynie czekać i sprawdzić status deklaracji w programie.

Jeżeli status 301 trwa kilkanaście godzin, można spróbować aktualizować status deklaracji. W programie należy kliknąć w zakładkę Plik -> Ustwawienia -> e-Deklaracje i z tego poziomu nacisnąć w przycisk 'Aktualizuj statusy e-Deklaracji'.

302 – Dokument wstępnie przetworzony, sprawdź wynik następnej weryfikacji dokumentu

Dokument przeszedł weryfikację formalną i oczekuje na ponowną weryfikację z listą CRL (unieważnionych certyfikatów). Podobnie jak w przypadku komunikatu 301 należy przeczekać aż proces zostanie zakończony.

303 – Dokument w trakcie weryfikacji podpisu, sprawdź wynik następnej weryfikacji dokumentu

Podobnie jak w dwóch powyższych przypadkach, dokument w trakcie weryfikacji podpisu elektronicznego.

400 - Przetwarzanie dokumentu zakończone błędem

Weryfikacja formalna dokumentu nie powiodła się - nie udało się jej poprawnie zakończyć. Oznacza to, że dokument nie został zweryfikowany. Warto w takim razie powtórzyć czynność wysyłki.

401 – Weryfikacja negatywna - dokument niezgodny ze schematem xsd

Przesłany dokument nie jest zgodny z opisującym go schematem xsd, np. brak wypełnienia pozycji obowiązkowych, niewłaściwy format daty lub inny błąd wypełnienia deklaracji. Po sprawdzeniu błędu, który znajduje się w deklaracji, należy ponownie dokonać wysyłki i wersyfikacji dokumentu.

402 - Brak aktualnego pełnomocnictwa/upoważnienia do podpisywania deklaracji

Osoba składająca podpis elektroniczny pod przesłanym dokumentem nie ma stosownego pełnomocnictwa lub upoważnienia lub jest nieważne (UPL-1 lub ZAS-E). Obecnie wystąpi przypadku podmiotów, które składają deklarację w imieniu osoby trzeciej, nie dotyczy natomiast małżonków wspólnie składających deklarację podatkową.

403 - Dokument z niepoprawnym podpisem

Weryfikacja podpisu elektronicznego zakończyła się negatywnie wskutek np.:

- niezgodność standardu użytego podpisu (wymagany jest XAdES lub PKCS#7)

- użycie podpisu z nieobsługiwanym przez system e-Deklaracje rozszerzeniem krytycznym

- błędy w strukturze dokumentu uniemożliwiające wyodrębnienie podpisu elektronicznego

- modyfikacja zawartości podpisanego dokumentu lub podpisu już po jego złożeniu

Proszę skontaktować się z pomocą techniczną w sprawie tego podpisu elektronicznego.

404 - Dokument z nieważnym certyfikatem

Certyfikat związany z kluczem prywatnym użytym do złożenia podpisu elektronicznego jest nieważny – minął okres jego ważności. Dotyczy wyłącznie osób korzystających z e-podpisu. Należy zweryfikować e-podpis i ewentualnie przedłużyć certyfikat, po czym dokonać wysyłki ponownie.

405 - Dokument z odwołanym certyfikatem

Certyfikat związany z kluczem prywatnym użytym do złożenia podpisu elektronicznego został odwołany lub zawieszony i umieszczony przez centrum certyfikacji na liście odwołanych lub zawieszonych certyfikatów (lista CRL). Dotyczy wyłącznie osób korzystających z e-podpisu. Należy zweryfikować e-podpis i ewentualnie odnowić certyfikat, po czym dokonać wysyłki ponownie.

406 - Dokument z certyfikatem z nieobsługiwanym dostawcą

Certyfikat związany z kluczem prywatnym użytym do złożenia podpisu elektronicznego został wydane przez centrum certyfikacji nieobsługiwane przez system e-Deklaracje. Dotyczy wyłącznie osób korzystających z e-podpisu. Należy zweryfikować e-podpis i ewentualnie nabyć certyfikat u podmiotu, który prowadzi sprzedaż certyfikatów obsługiwanych, po czym dokonać wysyłki ponownie.

407 - Dokument z certyfikatem z nieprawidłową ścieżką

Weryfikacja ścieżki certyfikatów (łańcucha zaufanych podmiotów certyfikujących) zakończyła się niepowodzeniem. Warto skontaktować się z dostawcą e-podpisu.

408 - Dokument zawiera błędy uniemożliwiające jego przetworzenie

System e-Deklaracje podjął kilkukrotną próbę przeprowadzenia formalnej weryfikacji – zakończoną negatywnie. Na skutek pojawienia się błędu, którego system nie może zakwalifikować do znanej mu kategorii, dokument jest uznany za nieprawidłowy bez możliwości wskazania jednej przyczyny błędu. Warto skontrolować całą deklarację, ewentualnie spróbować wysłać ją ponownie. Deklaracja nie została złożona, więc nie istnieje ryzyko podwójnej wysyłki.

409 – Dokument zawiera niewłaściwą ilość i/lub rodzaj elementów

Zła struktura dokumentu np. próba wysłania wielu deklaracji (paczki dokumentów) w jednym komunikacie.

410 – Złożony dokument (zeznanie) bez podpisu nie może być korektą

Dotyczy druków, które korygować należy drogą standardową (w latach poprzednich ich wysyłka nie była możliwa bez e-podpisu, stąd obecnie nie są tą drogą również korygowane).

411 – Weryfikacja negatywna – w systemie jest już złożony dokument (zeznanie) z takim identyfikatorem podatkowym

Poprawnie wypełnioną deklarację (zeznanie/wniosek) podpisaną podpisem elektronicznym nieweryfikowanym ważnym kwalifikowanym certyfikatem, poprawnie zweryfikowaną i przyjętą do systemu e-Deklaracje można złożyć tylko raz. Próba wysłania kolejnej deklaracji na ten sam NIP (PESEL) zakończy się odebraniem z systemu e-Deklaracje statusu dokumentu: „411 – W systemie jest już dokument (zeznanie) z takim numerem NIP”. Kolejny druk może być wyłącznie korektą wcześniej złożonego.

412 – Weryfikacja negatywna - niezgodność danych informacyjnych (np. niezgodność NIP, numeru PESEL, daty urodzenia, nazwiska, pierwszego imienia z danymi w zeznaniu)

Błąd w danych weryfikacyjnych może wynikać z niewłaściwych danych, którymi się posługujemy (źle zanotowano informacje o przychodzie z roku poprzedniego, pomyłka przy wpisywaniu itp.). Błąd może wynikać również z informacji, jakie widnieją w ZAP-3/NIP-3, które uległy już zdezaktualizowaniu.

Jeśli wszystkie dane są wpisane w deklaracji poprawnie, a mimo wszystko ten błąd nadal występuje, proszę się skontaktować ze swoim urzędem skarbowym, aby wyjaśnić, czy mają oni dobrze wpisane wszystkie dane.

413 – Dokument z certyfikatem bez wymaganych atrybutów

Certyfikat związany z kluczem prywatnym użytym do złożenia podpisu elektronicznego nie zawiera wymaganej informacji o NIP lub PESEL właściciela certyfikatu lub informacje te są zapisane w niewłaściwym formacie.

414 – Weryfikacja negatywna - błąd danych identyfikacyjnych.

Jest to znak negatywnej weryfikacji. Oznacza błąd w zapisaniu danych osobowych.

A) Błąd w danych identyfikacyjnych przenoszonych do sekcji danych autoryzujących w zeznaniu:

- nieprawidłowy numer PESEL lub NIP podatnika – możliwe, że wpisany został NIP pracodawcy lub identyfikator podatkowy współmałżonka,

- błąd w nazwisku podatnika np. Kowalska Nowak zamiast Kowalska-Nowak,

- błąd w imieniu podatnika np. Jaeck zamiast Jacek lub wpisanie również drugiego imienia np. Jan Adam,

- zamiast nazwiska zostało wpisane imię,

- błędnie wpisano datę urodzenia podatnika np.: zamienione miesiące z dniami, niewłaściwy format daty (prawidłowy format daty w formularzu PDF : DD-MM-RRRR, w danych XML: RRRR-MM-DD).

B) W danych autoryzujących wpisana jest błędna kwota przychodu z zeznania lub rocznego obliczenia podatku za rok podatkowy o dwa lata wcześniejszy niż rok, w którym jest składany dokument elektroniczny. Najczęstsze błędy to:

- podawanie kwoty przychodu z bieżącego rozliczenia tj. za 2024 rok,

- wpisywanie kwoty z zaokrągleniem do dziesiątek groszy lub pełnych złotych np.: 99.00 lub 99.10 zamiast 99.14 (kwota zaokrąglona),

- podawanie łącznej kwoty przychodów małżonków (w przypadku wspólnych rozliczeń) powinna być tylko i wyłącznie kwota przychodu podatnika

- wpisywanie kwoty 0 (zero), gdy za 2023 rok podatnik nie składał zeznania na analogicznym formularzu, (np. podatnik składa za 2024 rok zeznanie PIT-36, a za 2023 rok nie dokonywał rozliczenia na takim formularzu - złożył natomiast PIT-37. W danych autoryzujących powinien podać kwotę przychodu wynikającą ze złożonego do urzędu PIT-37.

Na naszej stronie http://www.e-pity.pl/blad-414-status-edeklaracji/ zamieściliśmy 6 punktów kontrolnych, według których należy sprawdzić deklarację ze statusem 414.

415 – Zawartość załącznika niezgodna z deklarowaną listą plików

System e-Deklaracje negatywnie zweryfikował zawartość dołączonego załącznika (plik ZIP) do wniosku VAT-REF. Jego zawartość nie jest identyczna z listą plików podanych w treści wniosku:

podano informacje o trzech plikach w archiwum ZIP, zaś przesłano plik ZIP w którym istnieją jedynie dwa pliki. System weryfikuje ilość plików i ich nazwy, bez rozróżniania wielkości liter. Do wniosku nie dołączono załącznika w postaci pliku ZIP choć podano ich nazwy

416 – Dla tego typu deklaracji załącznik binarny nie jest dozwolony

Załączniki binarne można przesyłać jedynie dla pewnej kategorii deklaracji elektronicznych (obecnie jedynie VAT-REF może posiadać załącznik). Z pozostałymi deklaracjami nie można przesyłać załączników binarnych.

417 – Wniosek VAT-REF wymaga przynajmniej jednej z pozycji: VATRefundApplication lub ProRataRateAdjustment

W przesłanej deklaracji elektronicznej VAT-REF nie ma przynajmniej jednej z obowiązkowych pozycji VATRefundApplication lub ProRataRateAdjustment.

418 – Dla złożonej deklaracji wymagane jest użycie podpisu kwalifikowanego

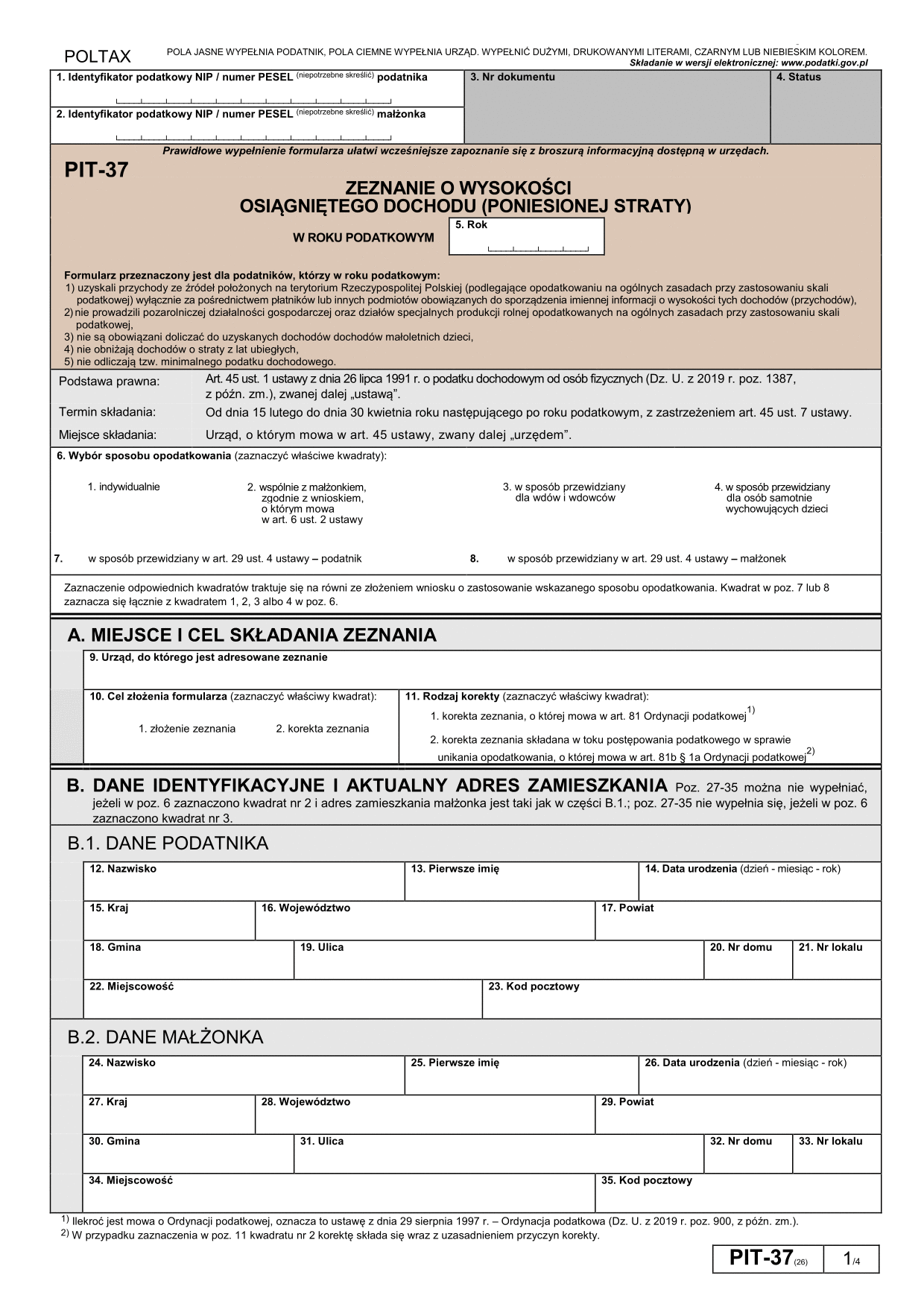

Obecnie bez podpisu kwalifikowanego można przesłać jedynie zeznania roczne PIT-36, PIT-36L, PIT-37, PIT-38 i PIT-39. Pozostałe deklaracje wymagają użycia podpisu kwalifikowanego.